1 取り消さない限り消えない「簡易課税制度選択届出書」の効果

消費税の簡易課税制度の適用ができる課税売上の範囲は、平成元年の創設以来、5億円→4億円(平成3年)→2億円(平成6年)→5000万円(平成15年改正)と変遷してきた。

変遷のつど、会社は簡易課税制度の選択の見直しをすべきであったが、あまりに長い期間が経ちすぎて、なおざりにされている場合が多い。

会社が本業を廃業して、不動産賃貸業などに業種替えをする場合には、建物の改装を行ったり、新たに建物を建て替えることもあるので、消費税の還付を受ける必要がある。消費税の還付を受けるためには、会社が課税業者になる必要がある。しかし、このような場合、簡易課税制度を選択したままでは還付は受けられない。

「簡易課税制度」を一度選択すると、「簡易課税制度選択不適用届出書」を提出しない限り、これを、取り消すことはできない。つまり「簡易課税制度選択」のお葬式を挙げないかぎり、簡易課税制度が生き続けるからである。

2 よくある具体例

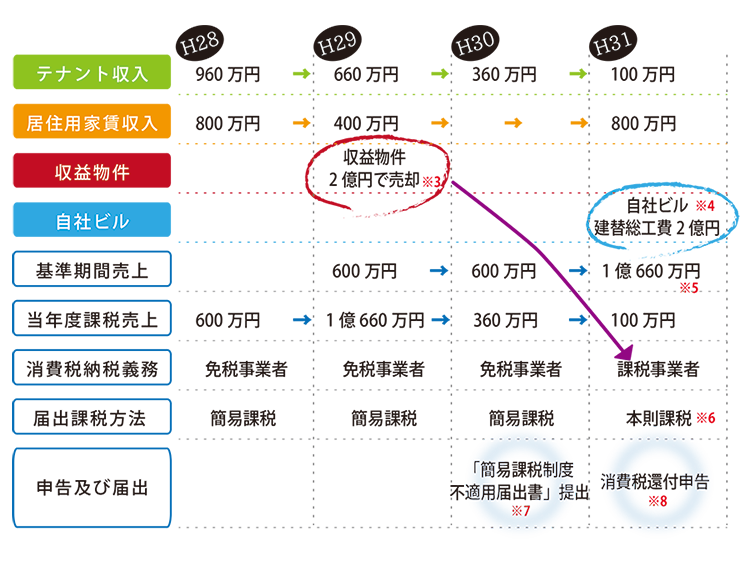

◇法 人 : 印刷業・不動産賃貸業

?平成5年・簡易課税選択届提出

◇資 本 金 : 500万円

◇自社ビル : 現在、印刷業廃業、自宅兼事務所、一部テナントとして使用

?テナント収入360万円

◇収益物件 : 建物時価 1億円・土地 1億円 → 計2億円

?テナント収入 600万円・住宅家賃収入 800万円 → 売 上計 1,400万円

- 収益物件を売却したので、自社ビルのテナント収入360万円だけが残る

- 自社ビルのテナント収入1か月分で80万円とする。

- 収益物件を2億円で売却する。建物部分を1億円、土地部分を1億円で(このとき、免税業者なので消費税はかからない。)

- テナントビル売却収入2億円で、自社ビルの建て替えを総工費2億円で行う。

- 建物売却金額1億円とテナント収入660万円の合計

- H29年の収益物件売却から、H31年度より課税業者となる

- H31年度の自社ビル建設費にかかった消費税の還付請求をするためには、H5年に提出した「簡易課税制度適用届出書」を抹消する必要があるので、「簡易課税制度不適用届出書」を提出する必要がある。

- 消費税の還付申告を行う。