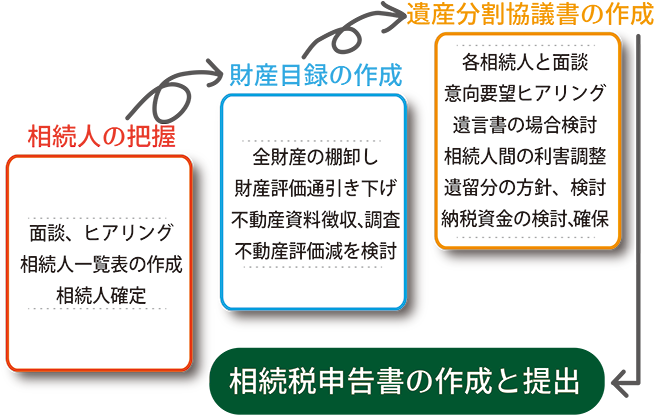

相続発生後の進め方と対策

相続税の申告から納税に至るまで、税理士によってかなり腕の違いがでてきます。

- 相続財産の評価額を下げること

- 一族の間で、できるだけ争いのないようフェアーに遺産分割をまとめること

- 二次相続以降の相続に対応した遺産分割やその後の生前対策も十分考慮すること

- 納税資金の調達に配慮すること、当然、物納の可能性や有利不利についても遺産分割の段階から考慮します。

- 申告書提出後の税務調査に十分対応できること。

1.相続人の把握

- 被相続人の死亡

- 相続人との面談、詳細なヒアリング

- 相続人一覧表の作成と相続人の確定

2.全財産の棚卸しと財産目録の作成

- 不動産関連の資料徴収

- 不動産の現地調査

- 利用区分、形状、傾斜、道路との関係などから、財産評価通達上での最大の引き下げの可能性を検討する。

- 広大地などの特殊な不動産では、不動産鑑定士と連携して評価減を検討する。

- ④については申告書提出後でも、還付請求の可能性がないか検討する。

3.遺産分割協議書の作成

- 相続人全員と面談し、各相続人の意向、要望を聴きとる。

- 相続人全員の利害調整を図りながら、遺産分割協議書を作成する。

- 遺言書がある場合には、その中身を検討し、相続人間の調整を図る。場合によっては新たに遺産分割協議書を作る場合もある。

- 遺留分がある場合には相続人と十分話し合い、方針を決める。

- 納税資金の手当てを考慮する。

- 物納の可能性について検討しておくこと、物納を実施する場合は、遺産分割の段階で工夫が必要となる。

4.相続税申告書の作成と提出

- 申告書提出時には、書面添付制度を採用し、あらかじめ争点になりそうな箇所に対する専門家の見解や根拠を記しておく。(税務署からの意見聴取の段階で問題がなければ税務調査を回避できる。)

- 戦略的に事前書面添付制度を採用しない場合もある。